最近看了一些安慰和鼓励投资者的研报和文章,常看到“市场的整体估值再次达到历史低位附近”,“总体估值都在相对较低的水平”的话,不知道大家眼熟不?

这些话意思本质是一样的,现在估值处于历史低位附近,值得考虑投资。

这是什么逻辑?估值低了未来能不能更低?是不是把其他资金当做自己盈利的垫脚石?对投资真的有用吗?小编脑子里冒出很多朴素的问题,今天就和大家展开聊聊。

“相对低估”的底层逻辑

这些话暗含的逻辑是:股价每N年往往可能会有一轮上涨,N年的相对低点就是机会。

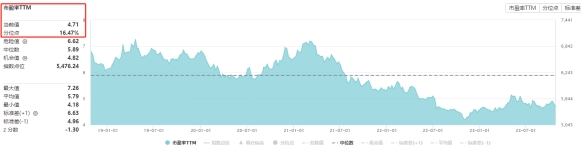

“相对低估”常辅助以市盈率分位点的数据佐证,我们用中证银行ETF跟踪的中证银行指数为例,模仿其口吻。

当前中证银行指数市盈率为4.71倍,分位点仅16.47%,银行指数当前比过去五年以来84.53%的时间便宜,处于历史相对低位,故而值得投资者关注。

“相对低估”背后逻辑有几个问题:市场周期长度凭什么是5年?

其实几年的选择大多并无说法,只是定量地描述市场罢了。

此外,市场有涨涨跌跌的周期,但为什么有些板块相对5年前,可以涨很多跌很多?

原因是涨跌级别不同。大涨后小跌仍是上涨,大跌后小涨犹是下跌,“相对低点”后的上涨可能只是“小涨”罢了。由此可以回答最初的第二个问题:

现在估值低,未来可以更低。

相对低估"的合理性

“相对低估”的说法被广泛使用,也有一定道理。市场不是绝对的,相对的低估带来相对的机会,“股价每N年往往会有一轮上涨”的逻辑背后是市场周期的力量。

从情绪层面看,市场周期的背后是人的冲动,人积攒的冲动。

人可以压抑,但不能一直压抑。所谓人生难有几回搏,要活得精彩,有一番作为,终究要出手的。出手需要环境配合,在资本市场中,众人齐“出手”大多数情况下会外显为大级别的上涨。

冲动有其级别。人每个阶段有每个阶段的任务,青春、养育子女、事业、养老等,每个阶段都有大大小小的目标,其对应着大大小小的冲动周期,或三年或五年或七年。较大的康波周期55~60年跨度正相适应于人的寿命。

股价每N年往往可能会有一轮上涨,或许正是这些欲望积累到一定量的结果。除开情绪层面,还有商品生产流通时间、债务积累等因素,它们都是支持市场周期的产生。

除了观察到“相对低估”的表象,理解背后周期波动所处的阶段,或许能更好帮助我们做投资。