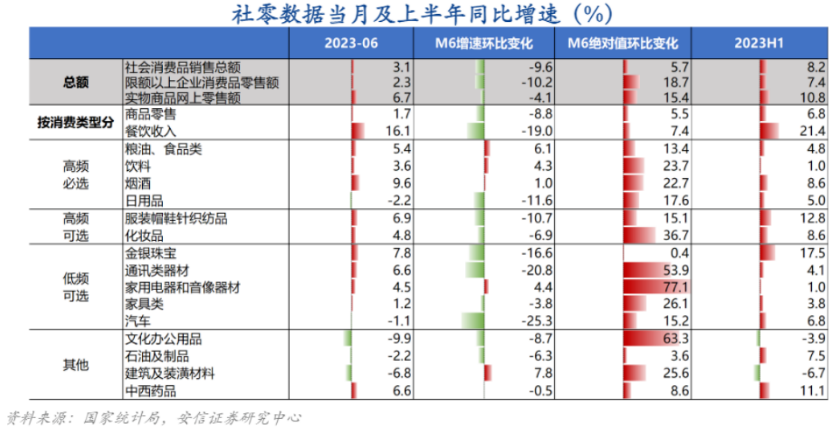

今年以来社零消费同比正增长,餐饮增速显著高于商品零售,全国餐饮总规模超过2019年同期,这主要是由于线下场景放开后对线下餐饮拉动最为明显。进一步来看,必选消费表现稳健,可选消费分化明显,高频可选优于低频可选。

在金九银十顺周期之后,消费行业还有哪些结构性机遇值得关注?本文将详细解析。

情感与颜值消费或将成为新核心资产

三浦展在《第四消费时代》中揭示了日本经历的四大消费社会。

1)第一消费时代(1912-1942年):一战结束后,经济呈现繁荣景象,伴随着人口不断向城市地区集中而发展起来。媒体、批量生产、娱乐文化迅猛发展,即以城市为中心,中等阶级享受消费的时代;

2)第二消费时代(1945-1974年):人口加速向城市集中,近代工业化发展,以家用电器为代表的批量生产商品在全国普及推广,夫妻和两个孩子组成的小家庭是消费的主要单位,日本成为追求以私家住宅、私家车为象征的美式批量生产、大量消费的社会;

3)第三消费时代(1975-2004年):石油危机之后低增长期,消费单位由家庭转向个人,个人化的商品开始受欢迎,消费逐渐个人化;

4)第四消费时代(2005-2034年):伴随人口减少,经济能力、购买能力、消费总额降低,社会呈现个人化。

在我国的发展轨迹中,我们正处于从第二消费社会向第三消费社会过渡的关键时期。

这个过渡阶段同时兼具了第二和第三消费社会的特质,为我们提供了许多值得关注的领域。首先,随着老龄化和少子化的趋势,情感需求消费如宠物市场等正在崛起;其次,职场女性数量的增长推动了颜值消费,如化妆品、医美等领域的需求日益旺盛。

宠物食品国产替代正当时

宠物经济,作为人口结构变迁的必然产物,其发展与宏观经济周期波动无关。在考虑人均居住面积等因素后,我们发现中日韩与美国在养宠渗透率方面存在天然差距。然而,东亚三国在居住条件和经济发展路径等方面相似,养宠驱动方面也存在一定的共性。我们将以人口数、人均养宠量和单宠消费三项数据来测算我国宠物行业市场规模。

将单宠消费拆解为人均 GDP 和两项指标。前者体现了经济基础带来的养宠支出的自然提升,后者则突显了宠物在人们心中的重要性的提升。预计到2026年,我国宠物行业市场规模有望达到5232亿,相较于2022年,有望实现翻倍增长。

国内宠食市场,起初由海外宠企孕育而生,然而其决策效率与营销运营之灵活性,相较于国内宠企,略显不足。随着国内宠物市场的蓬勃发展,新晋宠物主们更易被新兴国产品牌所吸引,使得国外宠企的霸主地位逐渐瓦解。

国内品牌在中低端市场占据一席之地,凭借产品差异化、渠道红利及灵活营销手段,迅速崛起。然而,增收不增利等问题也不容忽视。通过对比麦富迪、疯狂的小狗等品牌的发展历程,稳定的供应链和深厚的研发实力,或许是品牌突围的关键所在。

对标美日市场,我国单品牌市占率天花板约为8%~12%,而公司天花板则可达到20%~27%。借鉴玛氏、雀巢等企业外部收购与自主培育并举的发展思路,多品牌运营或成为国内宠企扩张的关键。

华泰证券认为中宠股份旗下顽皮/领先/ZEAL 等多品牌矩阵战略奏效,未来或有望复刻海外龙头发展路径。佩蒂股份爵宴等自主品牌完成1-10跨越。建议关注乖宝宠物、中宠股份、佩蒂股份等。

颜值消费仍有提升空间

根据Euromonitor的数据显示,2022年中国人均化妆品消费约为56美元,相较于全球平均水平的68美元,仍有明显的差距。尽管与成熟的美妆市场相比仍有差距,但考虑到疫情逐渐结束,预计未来中国美妆消费水平将保持乐观增长趋势。

护肤品是中国市场的主要品类,而小众产品也逐渐崭露头角。2022年护肤品零售额约为2760亿元,占据了中国化妆品市场的半壁江山,成为最大的细分市场。与欧美市场相比,香氛等小众产品在中国市场的渗透率较低,但正在逐渐被z世代和千禧一代等年轻消费者群体所接受。据Euromonitor的数据预测,中国香氛市场在2022-2027年间将以16.6%的复合年增长率持续增长。

德邦证券认为618期间淘系+抖音正增长,较38大促明显回暖,推新品+子品牌的美妆公司占优,建议布局双十一,可关注:1)基本面较优、业绩持续兑现:珀莱雅、巨子生物、科思股份;2)业绩符合预期,盈利能力有望迎来拐点:华熙生物、贝泰妮、福瑞达、上海家化,建议关注丸美股份、水羊股份。

据弗若斯特沙利文分析,2021年中国医美市场规模达1891亿,预计2026年将飙升至3998亿,CAGR高达16.15%。与美国、巴西、韩国等国家相比,我国医疗美容渗透率仍有较大提升空间,未来医美行业有望迎来爆发式增长。

轻医美项目持续火爆。非手术类轻医美因安全性高、康复时间短、价格亲民等特点,正受到越来越多消费者的青睐。弗若斯特沙利文数据显示,2021年中国医美市场中,手术类规模为915亿、非手术类为977亿,预计未来21-26年非手术类年均复合增速达19.44%,领先手术类12.14%。